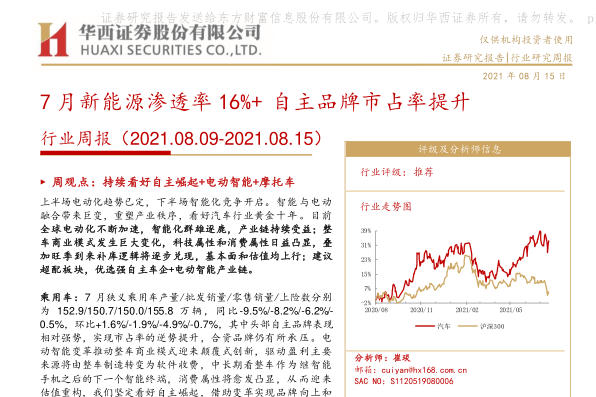

智能座舱-智能座舱渗透率将快速提升,布局该领域公司估值和盈利有望双升

文件列表(压缩包大小 2.21M)

免费

概述

2021年02月02日发布

核心观点

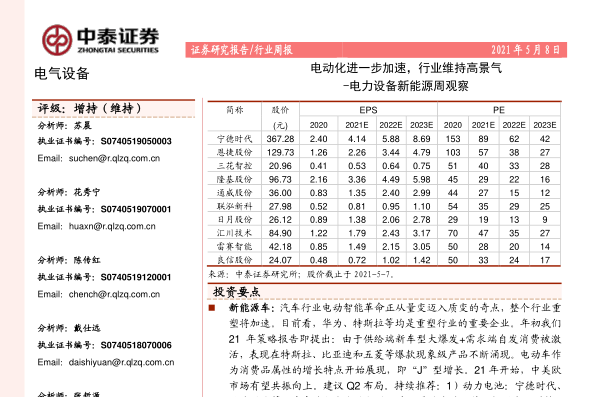

电动车及传统油车智能化促进智能座舱渗透率提升,行业市场空间较大。在电动车智能化中,主要的推进力量是两类:造车新势力和传统车企。造车新势力以特斯拉、理想、小鹏、蔚来等为代表,不断推出装备了智能座舱的新产品;同时传统车企如大众、吉利、上汽、比亚迪等也推出了多款安装智能座舱的电动车。在传统燃油车智能化过程中,包括长城、吉利、长安、上汽等,这些企业在推出的传统燃油车上陆续配置智能座舱。在电动车和传统燃油车均向智能化发展的趋势下,智能座舱渗透率未来将会大幅提升。以国内乘用车销量、智能座舱各部件渗透率及单价为基础,预计国内智能座舱系统主要部件市场空间在2025年有望达到982亿元左右,2019年至2025年年均复合增速14%左右。

智能座舱产业链:芯片是核心,部分硬件和软件操作系统国内企业纷纷布局。智能座舱产业链可分为上、中、下游三个环节。芯片是核心,芯片是决定智能座舱性能的关键因素,其算力高低及结构设计很大程度上影响智能座舱各项功能,高通座舱芯片竞争实力较强,华为麒麟芯片、地平线征程系列芯片等逐步赶超。全液晶仪表盘中大陆集团、爱信精机、电装、伟世通和博世占据主要市场份额,国内供应商以德赛西威、中科领航、太航仪表等为主。全球HUD行业日本精机、大陆、电装、博世和伟世通占据95%市场份额。国内HUD主要的参与者包括华阳集团、水晶光电、京东方、泽景电子等。主流的车载操作系统包括QNX、Linux、Android、WinCE四类,市场份额较高。国内阿里巴巴布局阿里云AliOS系统,华为和吉利亿咖通、比亚迪合作,基于鸿蒙OS的华为HiCar系统在车企上落地实装。

智能座舱竞争格局分析:参与者可主要分为传统汽车零部件公司和高科技芯片公司,国内企业华域汽车全产业链布局智能座舱,其它如德赛西威等。零部件企业主要包括博世、大陆、伟世通、弗吉亚等,消费电子企业如哈曼国际、松下、先锋电子等。外资竞争格局:零部件公司及电子公司均参与,以内饰件为主的弗吉亚转型布局智能座舱,其布局产品更全面。国内企业布局从配套自主拓展至合资车企,上市公司包括德赛西威、华域汽车、均胜电子、华阳集团和中科创达等,非上市公司包括华为、好帮手、远特科技、飞歌等。华域汽车以旗下延锋科技为主导,公司智能座舱于2020年6月发布自主设计研发的、体现完整产品能力的技术展示平台—延锋XiM21,延锋公司正与大众、奥迪、宝马、上汽乘用车等合作开发下一代智能座舱系统。

投资建议与投资标的:

随着造车新势力电动车及传统车企推新车智能化,智能座舱渗透率有望快速提升。国内零部件公司、硬件公司及科技公司均纷纷布局智能座舱行业,也将推动智能座舱行业发展,随着渗透率提升,布局智能座舱产业链相关公司有望迎来盈利和估值双升。建议关注:华域汽车、德赛西威、华阳集团、均胜电子、中科创达等,其它智能汽车标的可关注:伯特利、保隆科技、禾赛科技等。

风险提示:宏观经济下行影响汽车需求、配置智能座舱产品车型销量低于预期、智能座舱产品开发进程低于预期。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载