央行加大新能源金融支持,光伏全年需求旺盛

文件列表(压缩包大小 1.94M)

免费

概述

2021年03月29日发布

投资要点

新能源车: 从我们跟踪的排产情况看, 4 月排产基本完全恢复向上, 预计 6 月环比大幅度提升。我们认为,电动车板块这轮估值波动接近尾声。上半年主要看结构性行情,业绩为王,看好业绩稳健的恩捷股份、宁德时代等龙头标的,关注可能超预期的当升科技、石大胜华;边际变化角度看,我们认为要重点关注 MEB 车型周期( 21 年是 MEB 车型周期元年),重点布局克来机电、国轩高科等标的。高镍化趋势加速,关注容百科技;关注低估值的中盘蓝筹标的中鼎股份; 6 月排产环比大幅提升后,相关环节近期度大幅提升,关注锂、钴、 6F、阻燃剂、隔膜等紧缺环节。

新能源发电: ( 1)光伏:能源局监管清洁能源消纳、央行加大新能源金融支持力度,政策环境或持续向好。产业链方面,紧缺环节硅料价格连续 12 周上涨, 1-2 月国内光伏新增 3.25GW,同增 203.7%,1-2 月组件出口超过 10GW,同增 48.6%,景气较高。市场担心涨价影响需求,但这个担忧有点误解逻辑顺序,这一轮涨价不是供给扰动导致的( 3Q20),而是紧缺环节供给不变的情况下,需求增加导致的。 2021 年光伏潜在需求很高,供应链本就满足不了需求,只能通过涨价以及产业链利润分配来压低潜在需求,使其与供应能力匹配,产业链无论是单位盈利还是总利润都处于扩张阶段。市场担忧短期产业链开工率问题,我们了解中上游开工率基本是满的,下游短期是运营商和组件企业存在价格博弈,导致短期小幅压缩开工率,类似于 3Q20,是一个极短期的行为,但主要组件企业二季度订单都较为饱满。我们认为 2021 年仍是光伏需求大年,新增装机或达 170GW(供应链限制),同增约 40%,产业链来看,硅料供需偏紧、 EVA 树脂供需持续紧张、玻璃供需阶段性紧张、硅片价格因供给释放节奏以及成本曲线支撑或好于预期、电池盈利处于底部区间,当前行业 2021 年估值中位数约 26 倍,高成长行业相对偏低,龙头公司 21 年21-23 倍、 22 年 14-18 倍,进入底部区间。( 2)风电: 2020 年全球新增风电装机为 93GW,比2019 年增加了 53%,其中中国新增 52GW,同增 98.5%,海外新增 41GW,同增 20%,面对新冠疫情风电行业显示出强劲韧性。考虑到海风、陆上第二波抢装、大基地项目以及平价周期开启, 2021 年需求或达 50GW 以上(产业链需求口径同比增长),风电产业链中整机环节弹性大、零部件环节业绩确定性较高, 此外本轮风电景气周期出现明显大型化的趋势,对产业链影响深远,值得关注,当前行业 2021 年估值中位数 15 倍,性价比较高。

电网工控: ( 1) 2021 年工控需求向好,一季度以锂电、光伏、 3C、物流等为代表的下游需求维持高景气度。制造业转型升级与国产化加速大背景下,内资龙头凭借可靠交付、灵活响应与快速提升的品牌影响力继续提升份额,业绩有望持续超预期。 ( 2)“碳中和”大势下新能源发电占比快速提升,“新基建”背景下 5G 基站、数据中心、充电桩需求加速,配套低压电器与继电器需求较快增长,中高端需求占比有望提升。 ( 3)“碳中和”大战略下,电网加速构建以新能源为主体的新型电力系统, 21 年电网投资有望稳健增长,信息化&智能化、特高压、储能等环节投资有望超预期。

行业重大变化:

新能源车: 3 月 25 日上汽大众 ID.4 车型正式上市。光伏风电: 1) 硅料价格继续上涨; 2) 2 月组件出口同增 97%; 3) 能源局监管清洁能源消纳;4) 央行加大金融支持力度; 5) 2020 年全球装机新增 93GW,同增 53%。电网&工控: 统计局发布 2021 年 1-2 月工业企业利润数据。

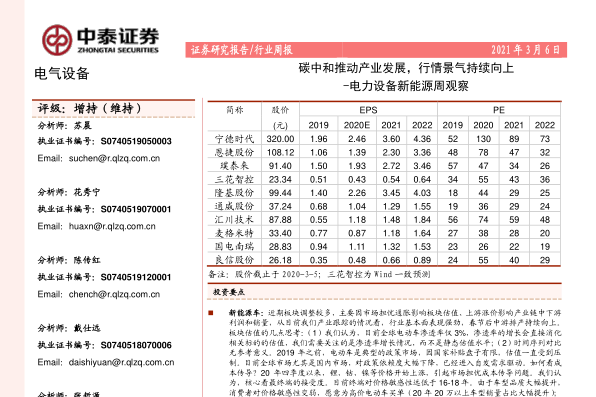

推荐标的:

新能源车: 宁德时代、恩捷股份、亿纬锂能、宏发股份、拓普集团、先导智能、新宙邦、天赐材料等,关注:比亚迪、国轩高科、三花智控等。 光伏: 隆基股份、通威股份、联泓新科、福斯特、阳光电源、亚玛顿等,建议关注:福莱特、信义光能等; 风电: 日月股份、金雷股份、天顺风能、金风科技等,建议关注:新强联、东方电缆、明阳智能、运达股份等。 电网工控: 汇川技术、雷赛智能、麦格米特、中控技术等; 良信股份、宏发股份、正泰电器等; 国电南瑞、思源电气等,建议关注宏力达。

风险提示: 新能源车产销不及预期、政策不及预期;去补贴化带来的市场波动风险、弃光限电风险、技术更新的风险;电网投资不及预期、电网 5G 建设推进不及预期。 行业测算偏差风险。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载