锂矿竞价创历史新高,锂资源价值需再重估

文件列表(压缩包大小 2.34M)

免费

概述

2021年08月02日发布

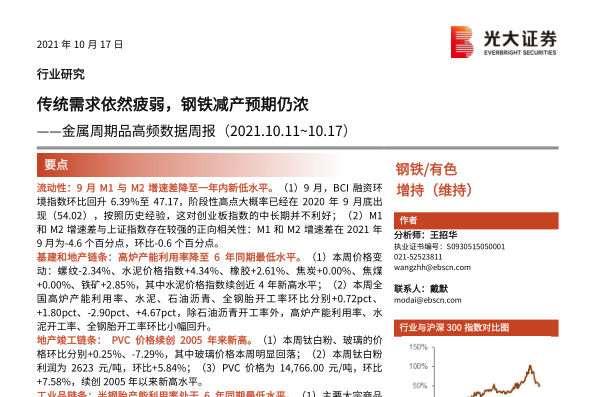

7月国内PMI继续回落,美国GDP增速不及预期。7月国内制造业PMI为50.3,较上月50.9回落0.6,但仍维持在枯荣线上方。月中降准后国债利率加速下降,反映出市场对下半年仍将继续宽松的预期,7月PMI数据低于预期也将加速宽松节奏;目前供给约束依然较强,金属价格的影响因素继续向供需基本面过渡。此外,国内对教育领域的打压政策,以及发改委批复38处停产露天煤矿复产,可能使市场映射到对金属价格打压、供给端约束出现放松等。海外方面,美国2季度调整后GDP增速不及预期,主要受到政府支出、住宅投资等方面拖累;但两党在1.2万亿美元基建投资计划方案达成一致,将在未来五年对金属需求形成拉动。而南美逐步进入冬季,Delta变动病毒的影响持续,工人及社区问题继续影响大型矿业企业生产,对供给端形成干扰;因此我们认为对于铜、锌、盐湖提锂等海外产量占比较高的品种需一定程度调整供给预期。

美基建计划通过刺激需求,国内限电影响供给。本周SHFE铜主力在主供需两端的利多推动下上涨3.28%至71820元/吨,南美冬季疫情以及突发事件对供给端形成干扰,美国两党在基建计划达成一致在需求端形成一定支撑;虽美国2季度GDP增速不及预期,但美元指数回落仍推动价格向上。而国内方面整体需求仍较弱,市场接货能力有限,在铜价连续上涨后,周四周五出现多头获利减仓的情况,同时政治局会议再提调控大宗商品价格、发改委督促38处停产露天煤矿复产反映出中央控制大宗商品价格上涨的决心,因此我们仍维持对铜价短期内维持在70000元/吨附近高位窄幅震荡的判断。SHFE铝涨2.8%至19900元/吨,电解铝市场库存下降5.27%至81万吨(百川数据)。本周铝价受宏观情绪及滇黔桂三省限电影响。宏观方面,市场货币宽松情绪升温支撑铝价。政策面及基本面方面,夏季用电高峰延续,南方电网电力负荷压力增加,发改委发布关于进一步完善分时电价机制,尖峰电价在峰段电价的基础上上浮比例原则上不低于20%;受此政策影响云南电解铝厂或被要求从此前限产25%抬升至30%(SMM数据)。神火股份于周中公告,由于电力紧张云南神火被迫将再停运35台电解槽,累计停运产能20万吨/年。贵州、广西地区电解铝厂两周前亦开始小幅限电,部分铝企选择提前年度检修或少量降负荷以应对,预计伴随高峰期限电政策的延续。电解铝将面临供需双弱但供给端下降幅度大于需求,铝价短期仍受供给下降的支撑,建议持续关注电解铝产能集中地限电政策。

锂精矿价格突破历史高点。本周无锡电子盘碳酸锂价格上涨14.86%至12.75万元/吨,工碳价格上涨1.19%至8.5万元/吨,电碳价格维持8.85万元/吨,氢氧化锂上涨1.24%至10.18万元/吨,锂辉石价格维持735美元/吨(百川数据)。碳酸锂和氢氧化锂产量环比分别增长0.67%、0.14%,开工率环比提升1.29%、0.53%,但库存环比下降2.58%、2.18%,反映需求持续旺盛。供给端,Pilbara二季度生产7.7万吨锂精矿,销售10.9万吨;而7月29日Pilbara通过电子平台第一次拍卖5.5%锂精矿1万吨、成交价1250美元/吨(FOB),而目前长单价为750美元/吨,预期未来长单价会向成交价靠拢,锂资源供不应求加剧。由于市场流通的锂矿主要来自Pilbara(银河资源基本全部被雅化和盛新包销),竞拍模式下,锂精矿价格有望冲击2000美元/吨。锂辉石精矿涨价将从成本端推动碳酸锂和氢氧化锂涨价(考虑运费,本批货到岸价至少1300美元/吨,对应碳酸锂含税成本约10万元/吨);叠加需求端新能源汽车产销两旺(据EVvolume,6月全球新能源汽车销量59.24万辆,同比增长145%,环比增长26.4%),我们预计本轮锂盐价格将持续上涨至历史高点18万元/吨以上。锂辉石定价权被澳矿企业掌控,当前能摆脱这一困局的除天齐锂业外,仅在国内拥有锂资源(四川锂辉石、江西锂云母、青海盐湖)的企业,建议重点关注成本相对刚性、价格弹性大的锂资源企业。本周MB钴价维持24.85美元/磅,南非7月9日-7月17日的暴乱或将影响8月的钴原料进口量,短期内钴原料价格有所支撑。硫酸钴方面,台风“烟花”在华东地区的登陆并未对主流厂家产生较大影响,仅部分影响企业预计发货延迟2天。但需求端下游备货基本完成,本周现货市场成交较少,硫酸钴价格下跌1.18%至8.35万元/吨。

稀土磁材:稀土现货市场紧张,分离厂商报价继续走高、惜售情绪浓烈;下游磁材厂商库存较低,补库需求较强、逢低接货,氧化镨钕主流成交价在62.5-63万/吨,并试探65万/吨以上价格。而钕铁硼磁材在成本推动下快速上涨,主流H35和N35牌号产品上涨至225.5元/Kg、175.5元/Kg。我们认为缅甸封关、四川环保因素解决之前,现货紧张情况将难以缓解;近期将要公布的国内下半年稀土开采配额若与上半年同比例增长,则稀土供给短缺或将持续整个下半年。

投资建议:在“双碳”目标大背景下,重视新能源和新材料的历史性投资机遇。重点关注强需求弱供给格局的新能源金属(锂钴镍稀土)和低估值的工业金属(铜铝等)、以及受益于产业升级和国产替代的金属新材料。锂建议关注天齐锂业、赣锋锂业、江特电机、永兴材料等;新材料建议关注石英股份、和胜股份、宁波韵升;工业金属建议关注云铝股份、西部矿业、紫金矿业;钛建议关注安宁股份、宝钛股份等。

风险因素:经济复苏不及预期;国内流动性宽松不及预期;金属价格下跌。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载