复工复产预期下,通信板块哪些领域值得关注?

文件列表(压缩包大小 1.86M)

免费

概述

2022年04月18日发布

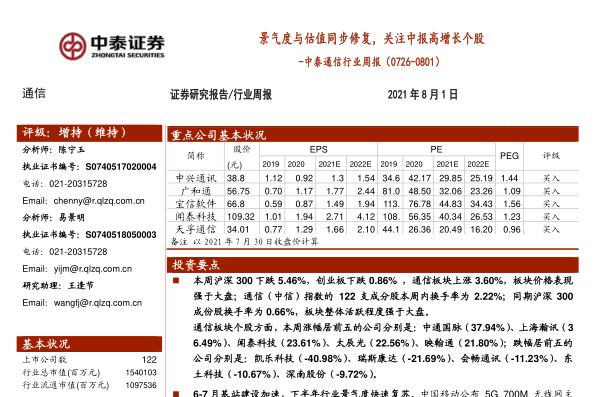

本周沪深300下跌0.99%,创业板下跌4.26%,其中通信板块下跌5.42%,板块价格表现弱于大盘;通信(中信)指数的126支成分股本周内换手率为1.23%;同期沪深300成份股换手率为0.45%,板块整体活跃程度强于大盘。通信板块个股方面,本周涨幅居前五的公司分别是:国美通讯(27.66%)、*ST新海(15.42%)、大唐电信(10.94%)、天邑股份(5.46%)、共进股份(3.93%);跌幅居前五的公司分别是:深南股份(-21.36%)、佳创视讯(-20.23%)、移为通信(-18.34%)、恒宝股份(-18.33%)、意华股份(-16.59%)。

上海多措并举推动复工复产,汽车智能化与物联网板块情绪有望修复。3月以来广东、吉林、上海等地相继爆发疫情,三地均为我国汽车产业集群中心,21年汽车产量合计占比32.58%。根据公开报道,一汽、华晨宝马、特斯拉、上汽大众等整车厂及博世、安波福等汽车零部件厂商疫情地及周边地区工厂相继停产,宁德时代亦因为当地防疫管控措施升级采取网格化管理措施。3月中下旬上海整车货车物流指数单日同比跌幅均值超过48%,零部件供应风险提升,蔚来、长城坦克及三菱、本田等日系车企全系或部分车型相继减产停产。近期中央及地方出台一系列政策推动复工复产,国务院要求全力畅通交通运输通道,4月15日工信部设立保运转重点企业“白名单”,集中资源优先保障集成电路、汽车制造、装备制造、生物医药等重点行业666家重点企业复工复产。4月16日,上海经信委发布复工复产疫情防控指引。4月18日上汽集团将开始启动复工复产压力测试,同时会带动一些核心零部件工厂进入压力测试。一汽、蔚来、博世等车企及零部件厂商通过闭环生产等方式积极推进生产恢复。市场表现来看,受疫情影响汽车连接器、控制器、物联网模组核心标的,从近期高点下跌幅度普遍在30%-50%,估值处于历史低位,部分公司在疫情影响Q1预告仍实现较高的增长,随着复工复产有序推进,疫情对产业链供应影响有望缓解,物流恢复后整车厂短期或将增加供应链补库存采购,板块情绪有望迎来修复,智能化创新+国产化将持续推进产业链中期成长,建议逢低布局汽车连接器、控制器及物联网模组核心标的。

新能源汽车3月渗透率创新高,汽车智能化中期成长潜力大。根据中汽协数据,受疫情影响,22年3月汽车产销分别为224.1/223.4万辆,环比分别+23.4%/+28.4%,同比分别-9.1%/-11.7%,自主品牌市占率48.5%。新能源汽车产销分别为46.5万辆和48.4万辆,同比均增长约1.1倍,实现逆势增长,单季度渗透率达25.73%,环比提升3.96pct,创历史新高。22Q1新能源汽车产销量分别为129.3万辆和125.7万辆,同比均增长约1.4倍,一季度渗透率22.74%,同比提高12.35pct。比亚迪以10.32万辆和28.27万辆销量领跑3月及Q1新能源市场,造车新势力小鹏、理想、哪吒等均实现单月及季度同比增长。智能化成为新能源汽车竞争下半场,近日召开的电动汽车百人会指出L2级辅助驾驶技术应用加快,L3+自动驾驶在北京亦庄、无锡等特定场景和限定区域率先试用,中国将充分利用5G领先技术和新基建推进车联网及车路协同发展。根据车云数据,目前具有L2级和可OTA功能的智能汽车渗透率不足18%,其中燃油车11.6%,新能源车40.4%,自主品牌在2月新能源智能汽车销量前十品牌中占据80%,蔚来、小鹏、理想、零跑等6家造车新势力上榜,在智能新能源车型前10中,标配L2级驾驶辅助系统车型占比70%,其中造车新势力占比超过50%,智能化布局快于传统车企,预计随着其市占率提高及传统品牌智能汽车放量,智能网联车渗透率持续提升。

广东“十四五”能源规划出台,新增海风电装机17GW。广东省近日印发《广东省能源发展“十四五”规划》,提出大力发展海上风电,包括规模化开发海上风电,推动项目集中连片开发利用,打造粤东、粤西千万千瓦级海上风电基地。“十四五”时期新增海上风电装机容量约1700万千瓦。双碳政策驱动下,各地出台十四五海风规划,山东总规划装机规模3500万千瓦,重点推进渤中、半岛南500万千瓦以上项目开工建设,建成并网200万千瓦,争取760万千瓦场址纳入国家深远海海上风电规划,浙江启动风光倍增工程,计划打造3个以上百万千瓦级海上风电基地,新增海上风电装机455万千瓦以上,“十四五”规划中新增风电全部指标集中于海上风电领域,江苏规划海上风电项目场址共28个,规模909万千瓦,广西规划“十四五”期间核准海上风电800万千瓦以上,投产300万千瓦,目前已有750万千瓦海上风电项目获能源局批复,海南、福建同样出台相关规划支持海上风电产业,全国“十四五”海上风电规划总装机量超100GW,有力带动海缆需求增长。海缆行业壁垒较高,寡头竞争格局明确,持续看好国内龙头中天科技、东方电缆、亨通光电成长性。

投资建议:关注车载连接器:瑞可达、意华股份、兴瑞科技、鼎通科技、合兴股份等;线束:沪光股份、永鼎股份等;汽车控制器:科博达、和而泰;物联网:移远通信、广和通、美格智能、闻泰科技等;海缆及工程服务:中天科技、东方电缆、亨通光电等;网络设备商:紫光股份(新华三)、星网锐捷、中兴通讯;电信运营商:中国移动、中国电信、中国联通;数据中心:宝信软件、科华数据、光环新网等;IDC暖通设备:英维克、佳力图等;光器件:新易盛、天孚通信、光迅科技;军工通信与卫星应用:上海瀚讯、七一二、华测导航、中国卫通等。

风险提示事件:疫情加剧风险、政策变化风险、市场竞争加剧风险、海外贸易争端、市场系统性风险等

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载