下游需求有望回暖,看好新年迎开门红

文件列表(压缩包大小 1.03M)

免费

概述

2022年02月06日发布

投资观点:下游需求有望回暖,看好新年迎开门红

年前最后一周光伏板块受大盘影响继续回调。从产业链角度来看,隆基中环均有所涨价,青海地震、春节备货行情等因素使得硅片价格阶段性上涨。尽管如此,下游依然逐渐开始了招标(1月29日,华电集团发布公告采购15GW单晶硅组件),体现出下游对于当前产业链价格一定的接受程度。据此,我们认为随着硅料价格未来逐步回调,今年下游需求将会比较旺盛。

另外,春节前后两周政策端持续释放利好:政治局集体学习碳达峰碳中和目标,提出新能源发展要放在更突出的位置,积极有序发展光、硅、氢、可再生能源;改革委、国家能源局联合发表意见,提出到2025年,全国统一电力市场体系初步建成,到2030年,全国统一电力市场体系基本建成;中电联预测2022年光伏新增装机约90GW;第二批大基地规划已经基本完成,总规模超过400GW。综合来看,我们认为在产业链温和改善、各环节开工率均有回升、下游需求回暖、政策端持续支持的情况下,目前的短暂回调提供了很好的配置机会,给予电力设备行业“增持”评级。

行业动态:2030年新能源全面参与市场交易,东方日升拟投建15GWN型异质结电池片和15GW组件项目

行业政策:1)习主席就推进“双碳”工作指出,要把新能源发展放在更突出的位置,积极有序发展光、硅、氢、可再生能源;2)两部委发布的意见提出,2030年新能源全面参与市场交易,开展绿电交易试点;3)2021年整县推进累计备案容量46.2GW,累计并网容量17.8GW,从上报的项目开发主体来看,央企、地方国企、民企成立公司的合作投资开发模式占比超过60%;4)中电联预计2022年风电、光伏新增装机容量约50GW、90GW;5)2021年西藏弃光率达到20%,青海弃光率达到14%,蒙西地区弃风率达到9%;6)华电集团发布2022年光伏组件框架采购公告,采购15GW的530Wp以上的单晶硅组件;7)第二批大基地规划已经基本完成,总规模超过400GW,将在十四五、十五五期间落地;8)美国白宫发表公告称:将在未来四年继续对进口晶体硅光伏电池征收14%-15%的关税,并对特定类型的双面电池板进行关税排除。

公司动态:1)隆基研发出HPBC电池,成本3-5亿/GW;2)国家电投12.47亿收购正泰311MW户用光伏,累计收购达800MW;3)晶科能源上交所科创板上市;4)隆基硅片再涨价,涨幅3.74%-4%;5)东方日升拟投资152亿建设15GWN型异质结电池片和15GW组件项目。5)中环单晶硅片涨6~10%。

产业链跟踪:硅料价格延续涨势,静待节后终端需求

硅料:根据硅业分会,本周国内单晶复投料价格区间在23.0-24.7万元/吨,成交均价上涨至24.11万元/吨,环比上涨0.46%;单晶致密料价格区间在22.8-24.5万元/吨,成交均价上涨至23.85万元/吨,环比上涨0.38%。本周硅料价格持稳微涨。2月的订单已经基本签订完毕,因此,即便供应增加,预计硅料价格仍然可以维持相对稳定。硅片:根据PVInfoLink,本周国内166mm、182mm、210mm单晶硅片成交均价分别为5.15元/片、6.15元/片、8.1元/片,与上周持平。本周硅片价格平稳。青海地震、春节备货行情等因素使得硅片价格阶段性上涨,节后这些特殊的影响因素将消除,本环节与上下游的供需匹配程度将更清晰。电池:根据PVInfoLink,本周国内166mm、182mm电池片成交均价分别为1.08元/W、1.1元/W,与上周持平;210mm电池片成交均价为1.08元/W,环比上涨1.9%。本周电池片价格平稳。临近春节,组件端采购已放缓,电池片价格维持稳定。组件:根据PVInfoLink,本周国内166mm、182mm、210mm组件成交均价分别为1.85元/W、1.88元/W、1.88元/W,与上周持平。本周组件价格平稳,1月执行价格以前期订单交付为主。中上游供应链价格的持续攀升给组件端造成了一定的压力,节后有涨价趋势,但考虑到终端接受度,预计组件价格不会出现大幅度调整。

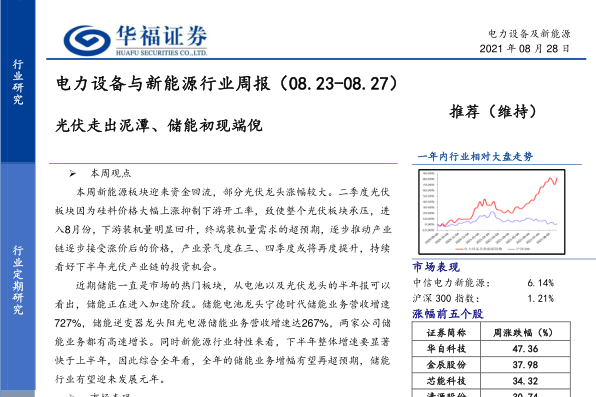

上周市场表现:电力设备板块涨幅-1.92%,排名第2名

上周市场回顾:电力设备板块涨幅-1.92%(上上周涨幅-2.90%),涨幅排名第2名(共28个一级子行业),相比上证综指2.66个百分点,相比沪深300指数2.59个百分点。

上周行业(申万电力设备)成分股中,周涨跌幅前五名分别为东方电缆(+27.48%)、海力风电(+20.95%)、禾望电气(+17.20%)、新强联(+17.09%)以及天顺风能(+16.55%),周涨跌幅倒数后五名分别为青岛中程(-18.50%)、中辰股份(-19.73%)、动力源(-25.00%)、中电电机(-29.82%)以及万里股份(-37.57%)。

风险提示

产品大幅降价风险、原材料价格大幅上升、下游需求不及预期、行业竞争加剧风险、大盘系统性风险、推荐公司业绩不达预期等。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载