墨西哥推动锂资源国有化,中长期供应不确定性预期增强

文件列表(压缩包大小 3.01M)

免费

概述

2022年04月25日发布

【本周关键词】:上海有力有序推动企业复工复产,需求有望修复;墨西哥将锂开采国有化;澳大利亚主要矿山一季度产量环比持平;Pilbara计划下周进行锂精矿拍卖;3月缅甸稀土矿几无进口;

行情回顾:产业链供需双弱,商品价格有所回落:1)锂,下游材料厂放缓采购,供给端产量逐渐提升,锂价走弱,本周国内碳酸锂现货价格下跌2.6%,锂精矿价格上涨8.1%;2)稀土:下游采购有所增加,价格处于高位震荡,本周国内氧化镨钕报价上涨1.8%至83.5万元/吨;中重稀土方面,氧化镝报价上涨6.1%,氧化铽报价上涨11.0%;3)钴,MB钴(标准级)、MB钴(合金级)报价分别环比上涨0.4%、0.4%;4)镍:产业链低库存持续,短期资金博弈下,镍价波动加大,LME镍环比上涨2.96%。5)股票行情:本周申万有色指数下降8.08%,跑输沪深300指数3.89%,具体细分板块来看,黄金板块下降7.06%,工业金属板块下降7.63%,锂板块下降8.58%,稀土永磁板块下跌8.63%。

新能源车产业链:上海持续推动复工复产,需求端有望逐步迎来修复。4月16日,上海经信委发布复工复产疫情防控指引,工信部设立保运转重点企业“白名单”,第一批复工复产包括汽车制造、装备制造、集成电路、运行保障类、经济支撑类等666家重点企业;但新能源产业链涉及全国多个地区,需求端或将逐步修复。本周以来,666家重点工业企业已有70%实现复工复产。

锂:碳酸锂价格走弱。1)价格端,上下游企业博弈加剧,本周国内电池级碳酸锂下降2.6%,电池级氢氧化锂报价下降2.1%,锂精矿价格上升8.1%,Pilbara计划下周再次进行锂精矿拍卖,锂精矿价格将加速上涨。2)库存端,碳酸锂库存由4942→5005吨,环比增加1.27%;氢氧化锂库存由532→627吨,环比增加17.86%。3)海外资源:墨西哥通过锂矿国有化法案,将锂列为“战略矿产”,宣布锂的勘探、开发和使用是国家的专属权,禁止向私人财团提供开采锂矿的特许权,墨西哥锂资源量170万吨,占比2%;目前无在产锂矿项目,不影响短期供需格局。

稀土永磁:行业格局重塑,价格有望止跌企稳。1)现货端,随着需求预期的逐步修复,本周初询单增加,国内氧化镨钕报价上涨1.8%至83.5万元/吨;中重稀土方面,氧化镝报价上涨6.1%,氧化铽报价上涨11.0%。2)供给端,缅甸仍处于封关状态,中重稀土以消耗库存为主,氧化镨钕企业开工率未有明显变化,周度产量从1413→1360吨,环比下降3.8%。3)稀土矿进口:由于疫情原因缅甸矿1月初再次封关,3月缅甸矿进口约65吨REO,其中混合碳酸稀土无进口;美国矿进口11447吨,环比增加17%,同比增长6%;4)库存端,氧化镨钕库存由3476→3450吨,环比下降0.70%。

钴:供需双弱,价格延续上行。本周,MB钴(标准级)、MB钴(合金级)报价分别环比上涨0.4%、0.4%。受到高价影响,电解钴下游市场观望情绪较浓,镍价高波动对三元材料需求同样造成冲击,下游以刚需采购为主;供给端,3月中国钴原料进口总量0.94万金属吨,环比增加45%,同比增加42%,南非受洪水影响运输受阻,6月钴中间品进口收缩预期增强,钴库存维持极低水平,呈现供需双弱的局面。

镍:短期,资金博弈下,镍价波动较大;长期,镍价回归基本面。受国内疫情影响,货源进出不畅,镍市场成交不佳。本周LME镍收于33900美元/吨,环比上涨2.96%;SHFE镍收入23.89万元/吨,上涨4.73%。

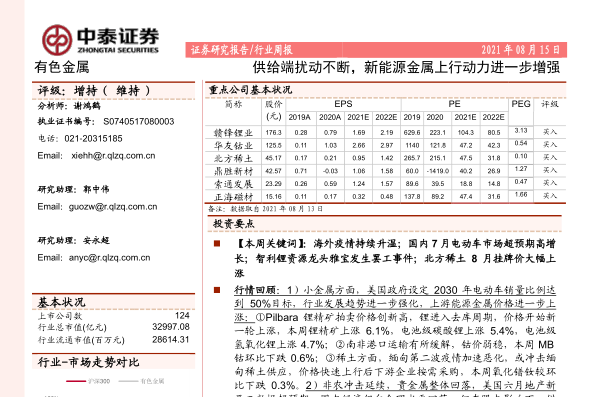

投资建议:维持行业“增持”评级。新能源上游原材料稀土磁材锂钴铜箔铝箔等,短时间因为疫情、物流等因素出现供需双弱局面,上海拟有序推动企业复工复产,产业链景气度或将逐步修复,中长期三年景气上行周期大方向不会发生改变,产业景气度方向也最明确。核心标的:赣锋锂业、天齐锂业、中矿资源、永兴材料、雅化集团、华友钴业、洛阳钼业、北方稀土、盛和资源、正海磁材、金力永磁、大地熊、鼎胜新材、诺德股份、嘉元科技等。

风险提示:宏观经济波动、产业政策变动风险、疫情加剧风险、新能源汽车销量不及预期风险,供需测算的前提假设不及预期风险等。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载