文件列表(压缩包大小 2.24M)

免费

概述

2022年03月07日发布

行业复盘:地产预期决定估值趋势,订单表现影响修复高度。

2016年后家居板块出现上市潮并经历地产销售见顶下行阶段,在估值层面,过去5年伴随销售-竣工剪刀差收敛、政策收紧房企信用风险加剧的预期波动,板块经历了两轮估值下行和修复。复盘过去5年家居行业估值水平与地产数据,可以看到:1)家居板块估值下行与地产销售数据(2018H2)及政策变化(2021H2)直接相关;2)估值上行则对应竣工修复(2019H1)和政策宽松(22Q1)两条主线;3)估值修复高度与个股订单景气度挂钩(20Q4-21Q1)。当下时点,政策发力空间可期,将延续估值修复的时间窗口。

估值层面:1)2017-2018Q3:地产销售下行,家居板块估值先于业绩下杀。2017、2018Q1-3房屋竣工面积同比下滑4.4%及11.4%。板块PE(TTM)由2017Q1初的44降至2018Q3末的24。2)2018Q4-2019Q4:销售-竣工剪刀差收窄,家居估值修复。在竣工修复预期下,2019H1板块估值有所修复,全年看板块PE(TTM)在20-30倍区间内震荡。3)2020Q1-2021Q1:销售、竣工受疫情冲击后修复,家居估值抬升贯穿全年。2020Q1、2020全年商品房销售面积同比增速分别为-26.32%、2.64%,家居行业市盈率由疫情冲击下的低点19倍抬升至30倍。4)2021Q2-2021Q4:销售大幅下滑,政策底对应家居估值底。2021Q1、2021Q1-3商品房销售面积同比增速分别为63.83%、11.33%,2020Q1-Q3行业滚动市盈率由30回落至23,Q4回升至27。

业绩层面:头部企业业绩增速领先行业。选取家居板块八家上市企业,其零售业务收入2017、2018、2019、2020、2021Q1-3平均增速为28.62%、16.37%、7.75%、1.75%、33.44%,而同期家具零售额增速为+12.80%、+10.14%+5.10%、-7.00%、+20.70%。

当下时点:GDP5.5%增长目标+稳增长基调,地产政策面发力空间可期,家居板块仍处估值修复窗口期。今年以来,地产政策端不断释放积极信号,多地放宽地产政策限制。3月5日,两会定下“GDP增长5.5%左右”目标,强调“稳增长”并提出“支持商品房满足合理住房需求”。稳增长、促消费背景下,政策面仍有发力空间。

个股展望:经历洗礼头部企业经营具备韧性,α在品类和渠道维度体现。

地产红利褪去,行业经历第一轮供给出清,集中度低位向上。2016-2020年,软体家居CR3由5%提升12%,定制家居CR3由11.5%提升至13%(其中部分二线品牌受益橱衣柜协同及大宗渠道拓展,增速表现优于一线)。对于定制板块:拓品类带来的客单价提升和渠道前置获取流量的成长路径仍是主旋律,优质经销商和终端品牌力带动范围经济最大化。渠道前置和管控能力、产品拓展能力强的定制龙头将在行业洗牌中持续获得超越同业的收益。对于软体板块:格局优化的长逻辑持续演绎,角力品类和渠道下沉。龙头步入竞争红利期,依靠品牌优势、渠道壁垒和品类延伸提升市场份额。

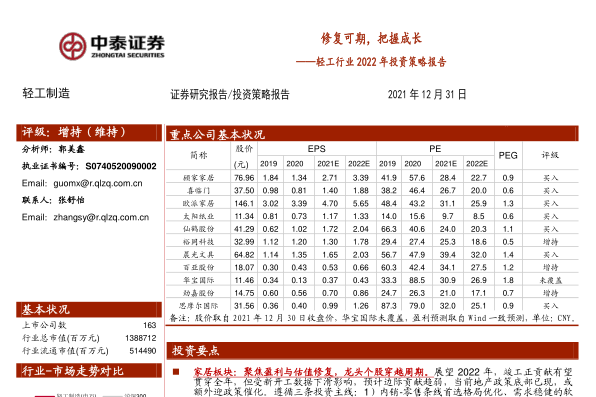

投资建议:1)基于品类和渠道延伸维度,头部企业长期市占率提升路径清晰,龙头成长有望穿越周期,建议关注【顾家家居】【欧派家居】,2)弹性标的关注具备管理经营改善预期的【索菲亚】、品类渠道红利持续释放的【志邦家居】【金牌厨柜】、股权激励目标高成长、自主品牌零售业务高增【喜临门】。

风险提示:原材料价格大幅上涨风险、地产景气程度下滑风险、测算结果偏差风险

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

理工酷

理工酷

资源下载

资源下载