“双碳”大周期开启,新能源独领风骚

文件列表(压缩包大小 3.65M)

免费

概述

2021年12月16日发布

核心观点

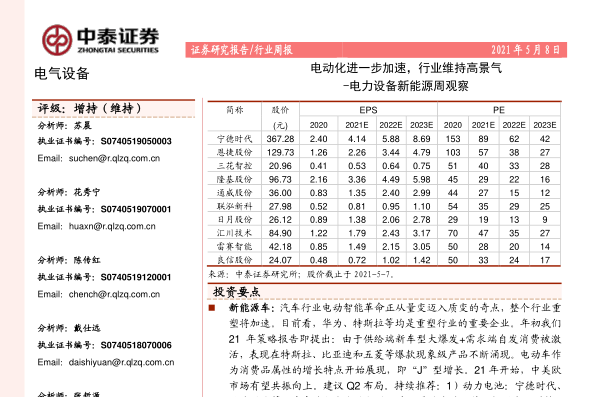

锂电池:渗透率提升叠加技术迭代。需求端:1)我国新能源汽车市场已由政策引导转变成为消费驱动模式。2020年欧洲市场爆发,2021年中国实现跨越式增长,2022年美国有望成为新增主力军。海外客户的含金量越来越高。我们预计2021/2022全球动力电池装机量约307GWh(YOY+125%)/494GWh;2)储能用锂电池以及两轮车用锂电池开始放量;3)数码用锂电池每年增速维持在10%以上。供给端:1)需求井喷,资源、材料端价格步步攀升,锂电行业盈利承压,本轮涨价主要由电池企业自身消化。高景气带动扩产加速,供应链紧张的压力将有所释放,预计2022年电池龙头业绩将边际改善。推荐宁德时代、亿纬锂能等;2)材料环节建议布局2条主线:海外拓展新客户,推荐当升科技、中伟股份、新宙邦、科达利等;供需偏紧议价能力强,推荐恩捷股份、璞泰来、杉杉股份、嘉元科技等。

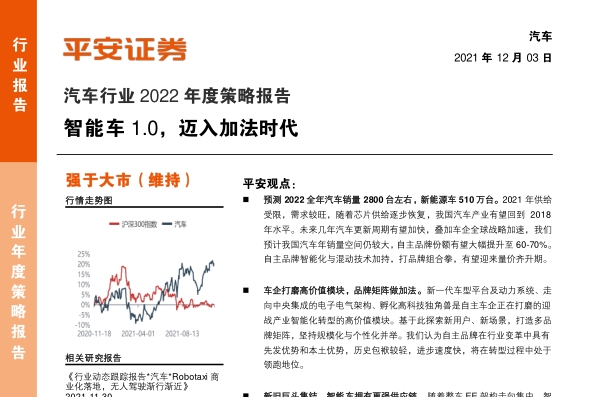

新能源发电:价格与容量的博弈。双碳目标为可再生能源提供长期确定性指引,发电侧清洁化率将持续稳步提升。全面进入平价时代的新能源发电端将激发更多市场自发驱动需求。(1)光伏:我们预计2021年光伏新增装机40-50GW,2022年高增长确定性强。建议把握3条主线“逆变器、一体化、辅材”,推荐阳光电源、锦浪科技、隆基股份、晶澳科技、福斯特、中信博等。(2)风电:陆风打开成长空间,海风平价时代即将到来。核心标的:明阳智能、金风科技、中材科技、天顺风能、东方电缆、大金重工。

电网:源网荷储协调互动。新能源迎来大发展,电网致力于打造以新能源为主的“源网荷储”一体化和多能互补的新型电力系统。配网投资在电网总投资中的占比有望提升,推荐良信电气、正泰电器、宏力达等。特高压提升远距离输电能力,预计十四五期间特高压总投资将达3000亿,推荐国电南瑞、许继电气、特变电工等。电网数字化转型大势所趋,推荐国电南瑞、国网信通、林洋能源等。

储能:能源转型的关键一环。为确保电网安全运行和电力可靠供应,亟需发展储能以提高系统灵活调节能力。电化学多场景应用共同发力:发电侧取决于新能源配比;电网侧与负荷峰值息息相关;用户侧受峰谷电价差影响较大。我们预计2025年我国电化学储能装机将达到44.2GW,十四五期间CAGR约68.4%,5年增长超过10倍。推荐宁德时代、阳光电源、派能股份等。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载