风力发电成本结构拆分

文件列表(压缩包大小 2.36M)

免费

概述

2021年10月25日发布

本期内容提要:

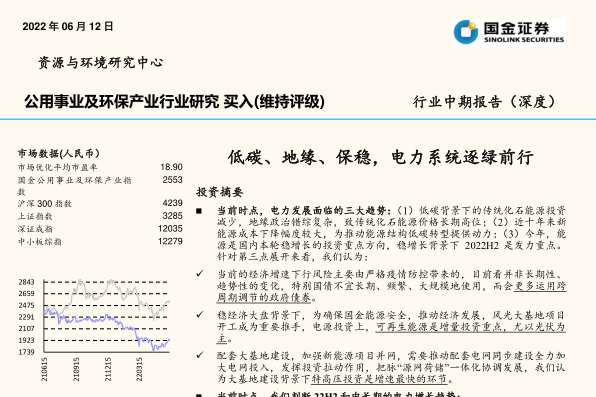

本周专题:风力发电运营的总成本中设备折旧占绝大比重,度电成本需考虑发电量因素,发电量与地区风能资源和风电设备条件紧密相关。随风电机组建设成本的持续下降,我国风力发电成本已降至较低水平,目前在对应上网电价0.45-0.50元/度的资源区,我们测算风力发电的度电成本约0.2元,考虑期间费用、资产减值以及所得税等因素的完全成本约0.30-0.35元/度,陆上风电已基本实现火电发电侧平价,而区别在于风电还有较大的降本空间。风电建设成本中设备购置占比最高,陆风超过70%,海风超过50%。风电整机成本构成中以叶片、齿轮箱和发电机为主。风电行业风机单机容量大型化的趋势明确,单机大功率提高发电量,摊薄设备和非设备成本,同时降低风速要求,提高发电小时数,大兆瓦、高可靠性、高经济效益的风电项目占比逐步提升。金风科技上半年末的在手订单中3/4S平台机型订单容量超过8.6GW,占比从去年底的39%大幅提升至58%。风机大型化和技术迭代驱动,陆上和海上风电机组招标价格均呈现快速下降态势,三季度陆风中标项目均价2566元/KW,延续下降,海上风电向平价快速迈进,海风机组投标均价过去一年的降幅超过30%。回顾过去10年,在技术进步、供应链加快成熟、风机功率提升和规模化发展背景下,全球风电已经历了降本之路,未来有望延续。全球陆上风电度电成本由2010年的0.089美元/千瓦时下降至2020年的0.039美元/千瓦时,降幅达到56%。海上风电的度电成本降幅也接近50%,我们预计未来3-5年国内海风有望实现平价,装机需求有望保持高速增长。

本周核心观点:(1)全面把握高端制造、智能制造主题,围绕工业装备数字化、工业互联自动化的大方向优选标的。重点推荐工业机器人国产龙头品牌埃斯顿、工业控制装置优势品种川仪股份,激光产业用控制系统柏楚电子等,关注工业自动化链条上优质标的埃夫特、汇川技术、双环传动等,建议关注DCS龙头并切入工业软件体系的中控技术、激光器龙头锐科激光;(2)把握“碳达峰,碳中和”主线,光伏设备领域,工艺迭代呈现加速趋势,高成长的贝塔叠加工艺更迭带动的设备更替需求,捷佳伟创、奥特维等公司持续推荐;锂电设备处在行业扩容的大赛道上,行业景气度抬升,设备公司具备贝塔属性,持续关注克来机电、先导智能等;核电领域,我们坚定认为核电是实现碳中和不可或缺的环节,重点推荐江苏神通、中密控股等;(3)把握低估值高成长逻辑主线,重点推荐板式家具设备龙头弘亚数控,防爆电器龙头华荣股份,电驱减速箱齿轮龙头双环传动,消防报警系统龙头青鸟消防、透平机械龙头陕鼓动力、动力系统测试设备龙头联测科技、自行车ODM企业久祺股份等;(4)考虑细分赛道上的长期稳定性和成长性,继续重点推荐广电计量、斯莱克、谱尼测试、龙马环卫、震安科技、豪迈科技、科德数控等,关注华测检测、安车检测、捷昌驱动、安徽合力等。

行业动态综述。2021年9月挖掘机(含出口)销量20085台,同比降低22.9%,短期需求承压;油气方面,全球油价重回80美元/桶,油气勘探开发有望逐步回暖,管网加速建设的大逻辑正逐步兑现,建议重点关注油气装备行业;光伏方面,产业链整体供需将保持偏紧局面,需求和盈利提升驱动中游供应商扩产意愿不断增强,设备厂商率先受益。锂电方面,全球电动化趋势明确,动力电池厂商扩产积极性稳步提升,龙头设备企业有望充分受益。机器人方面,2021年9月我国工业机器人产量同比增长19.50%;汽车和3C需求开始回暖,此外,大基建和新基建加速,轨道交通、航空航天、医疗器械、工程机械等高端细分市场给机器人行业带来了不少新订单。

风险因素:全球疫情加速扩散,海外复工复产之后需求提振低于预期,国内后续经济增长乏力。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载