不惧非理性下跌,大陆企业国产化替代为主逻辑

文件列表(压缩包大小 1.59M)

免费

概述

2021年08月16日发布

报告摘要:

市场涨跌分化,半导体回调幅度较大

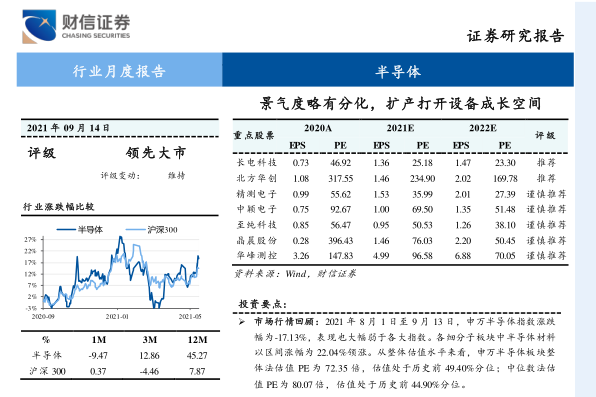

上周(2021/8/9~2021/8/13)市场涨跌呈分化趋势,半导体指数下跌6.45%。其中:设计-7.0%、制造-12.4%、封测-7.7%、材料-6.7%、设备-4.8%、功率半导体-7.0%。上周费城半导体指数小幅回调,跌幅为2.26%,2021/1/1-2021/8/13涨幅为19.30%。台湾半导体指数本周下跌3.24%,2021/1/1-2021/8/13涨幅为14.09%。截至上周(2021/8/13),A股半导体公司总市值达45,771亿元,同比增长约53.08%,对应2021年整体PE为63倍。

海内外各环节公司业绩均大幅度增长,展望高景气持续

A股半导体多环节公司已发布中报,从Q2单季度情况看,均延续Q1高增长态势,部分超市场预期,判断全行业高景气度下半导体各环节公司均有望实现业绩高增。截至8月14日,已有超过十家半导体公司发布2021年中报,其中设计公司7家、封测公司1家、材料公司3家、功率公司1家。设计公司21H1同比增速在-100%-1200%区间,其中富满电子21H1业绩同增1191%,领跑设计公司;封测公司利扬芯片21H1业绩同增47%;材料公司21H1同比增速在50%-420%区间,神工股份21H1业绩同增415%,增速领先;功率半导体公司台基股份21H1业绩同增77%。

兆易创新:NOR高景气无需担忧,不惧非理性下跌

上周海外大行发布存储行业报告,认为DRAM周期见顶,引发市场担忧,叠加此前监管总局对涉嫌哄抬价格的汽车芯片供应商立案调查,兆易创新下跌。我们需要理性看待下跌,国产化替代主逻辑不受影响:1)该报告系看空DRAM,但明确表示看多NORFlash,认为NOR价格3Q环比+10%-20%,Q4继续增长,并因此上调兆易至“增持”评级。2)此前美光Q3(截至6/31)业绩会上CEO表示,预计今年DRAM/NAND增长超过20%/30%,景气度持续至2022年底。3)理性看待DRAM价格变化:上半年需求旺盛,标准型及服务器DRAM合约价+30%,利基型DRAM+70%90%,到6月底,现货价格高于合约价30%40%,Q3合约价涨幅收窄,为个位数上涨,现货价7月开始下跌,利基型DDR3下跌约6%,主流标准DRAM下滑2%-3%,此前产业已有预期。

上周发布《半导体设备系列一:本土设备商开启多年向上周期》报告

1)大陆需求迅速崛起,全球订单占比从2013年的10%提甚至2020年的25%。2)缺货潮下晶圆厂大规模扩产,预计市场规模22年破千亿美元。3)刻蚀、光刻、沉积为三大设备环节,占市场的25%/20%/20%,我们对中芯、华虹、粤新、长鑫、长存五家厂商做了测算,21年刻蚀/光刻/PVD+CVD设备需求量达1198/182/2254台。2021-2025年,刻蚀/光刻/PVD+CVD所需设备量5年合计值分别为4513/593/8027台。

投资建议

持续推荐半导体行业具有大空间/高景气度板块领先企业:

1)设计:看好景气持续下价格持续上涨的弹性标的,建议关注韦尔股份、兆易创新、卓胜微、富满电子、中颖电子、恒玄科技、芯海科技、圣邦股份、思瑞浦、乐鑫科技、汇顶科技等;

2)功率:产能紧张&涨价持续,高景气趋势仍将持续。建议关注士兰微、中车时代电气、华润微、扬杰科技、斯达半导、新洁能、闻泰科技、捷捷微电等;

3)设备:景气持续下代工厂/封测厂扩产+国产替代下国内存储厂扩产,建议关注北方华创、芯源微、华峰测控、中微公司、芯碁微装等;

4)材料:建议关注雅克科技、安集科技、鼎龙股份、江丰电子、华特气体、金宏气体等;

5)代工:产能持续满载+国产替代,建议关注中芯国际、华虹半导体;

6)封测:产能持续满载,建议关注长电科技、通富微电、深科技、华天科技等。

风险提示

下游代工厂扩产进度可能不及预期、国内厂商先进技术发展可能不及预期、行业景气度持续不及预期。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载