清明酒店&景区订单量高增,锦江酒店持续降本提效

文件列表(压缩包大小 1.43M)

免费

概述

2021年04月06日发布

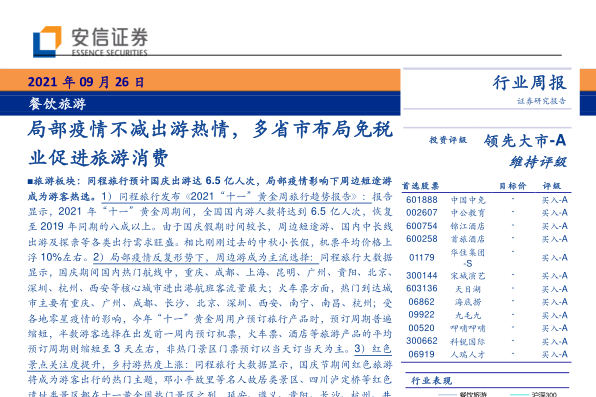

酒店旅游板块: 携程发布清明预订数据,酒店&景区预订数据高增, 疫苗普及+宏观经济恢复下,看好国内旅游酒店景区复苏。 ①清明数据: 经文化和旅游部数据中心测算, 2021 年清明节假期,全国国内旅游出游 1.02 亿人次,按可比口径同比增长 144.6%,恢复至疫前同期的 94.5%。实现国内旅游收入 271.68 亿元,同比增长 228.9%,恢复至疫前同期的 56.7%。 根据携程 4 月 5 日发布的《2021携程春季旅行大数据报告》显示,今年清明节总预订量同比增长 300%。酒店方面,清明节期间订单量相较于 2019 年增幅过两成,环比 3 月同期亦有近 4 倍增长; 高星酒店对比 2019 年增幅约为 35%。 周边游酒店订单较 2019 年也有40%以上增长。景区方面,清明小长假期间,门票预订量对比 2019 年增长232%。 运输方面, 4 月 3 日,全国铁路预计发送旅客 1435 万人次,创今年单日旅客发送量新高, 预计加开旅客列车 944 列。 4 月 4 日,全国铁路预计发送旅客925 万人次,计划加开旅客列车 660 列。 4 月 3 日,民航共运送旅客 153.5 万人次,相比 2020 年清明节假期首日大幅增长 369.2%,接近 2019 年清明节假期首日客流水平。 国内疫情控制良好,疫苗普及+宏观经济复苏下,坚定看好国内复苏主线! ②锦江酒店 2020 年年报降本提效显著: 全年实现营收 98.98 亿元/-34.45%,归母净利 1.10 亿元/-89.91%; 2020Q4 实现营收 28.95 亿元/-24.15%,降幅收窄至全年最低, 归母净利 1.91 亿元/-186.96%; 2020 年境内整体酒店RevPAR119.2 元/-24.18%、入住率-13.99pct、平均房价-6.70%。 全年净增 892家酒店, 加盟扩张延续; 中端酒店净增 859 家,对应数量及客房占比提升至47.01%和 55.74%, 产品结构升级; 截止 20 年末,公司 pipeline 酒店数 5052家,相比 20 年初的 4544 家增多 508 家,为后续保持快速展店奠定基础, 酒店扩张空间可期。 公司 2020 年期间费用率 33.91%/-46.45pct,其中销售费用率6.82%/-44.10pct, 管理费用率 23.20%/-3.80pct, 考虑到公司“一中心三平台”在 2021-22 年将持续推进,公司国企改革及市场化改革进展良好,以及轻资产加盟店占比继续提升,未来公司期间费用率仍有望下降。

免税板块: 免税新政加速推行,继续看好免税巨头发展空间。 1)事件: 2021年 4 月 18 日,博鳌亚洲论坛即将在海南召开。此次年会的主题为“世界大变局共襄全球治理盛举合奏‘一带一路’强音” ; 2)免税动态回顾: ①深圳罗湖拟建设粤港澳大湾区免税城,积极争取市内免税政策落地;据 2021 年上海市商务工作会议上海将力争在 2021 年实现市内免税店新政策落地。国人市内免税新政或有望加速推行; ②据海南代省长十四五有望吸引免税回流 3000 亿: 此前省委书记沈晓明表示到 2022 年离岛免税销售额目标为 1000 亿,到 2030 年为7000-8000 亿(2020-30 年 CAGR 约为 38.9%),好于市场预期; ③岛内居民消费进口商品正面清单即将发布; 3)点评: 中国中免具备先发及规模优势,供应链积累深厚,有望继续分享免税增量红利。 长期看好消费回流免税具备上升空间,国人市内免税店开启新成长。 继续重点推荐。

餐饮板块: 2020 年呷哺呷哺的凑凑展店提速,品牌升级带动下半年业绩增长,看好疫情后餐饮龙头同店经营修复,以更低的物业成本加速展店。 ①呷哺呷哺发布 2020 年年报: H2 实现营收 35.33 亿元/+6.5%,归母净利润 2.57 亿/+107.08%,下半年业绩高速增长,好于市场预期。 2020 年公司新开店包括 91 家呷哺呷哺餐厅和 38 家凑凑餐厅。 其中, 呷哺呷哺 2020 全年翻座率 2.3 次,同比 19 年 2.6次小幅下降; 凑凑翻台率 2.5 次,同比 19 年 2.9 次小幅下降,主要系调整翻台率口径及疫情所致。 呷哺呷哺 3.0 店型升级+精细化管理+产品优化,凑凑单店模型逐步成熟,看好公司双主力品牌同店修复+展店有望共同发力,继续推荐!

珠宝板块: 豫园股份 2020 年业绩+12.82%, 业绩稳健增长,珠宝展店+外延布局助力长期发展。 周大生四季度开店提速,线上销售同比+94%。 ①豫园股份发布 2020 年年报: 全年实现实现营收 440.51 亿元/+0.27%,归母净利润 36.10 亿元/+12.82%, 基本符合预期。 珠宝时尚业务实现营业收入 221.7 亿元/+8.4%,毛利率为 7.8pct/-0.57pct。 公司持续推动网点“结构升级、结构优化”,珠宝快速展店+升级优化, 推出好运店等升级门店,打造古韵金等爆款新品,未来发展可期。 ②周大生发布 2020 年年报: 全年实现归母净利润 10.12 亿元/+2.21%,扣非归母净利 9.46 亿元/+3.5%。 Q4 归母净利润 3.01 亿元/+14.0%。 公司持续发力线上及直播销售渠道,加大时尚珠宝布局,在 2020 年期间线上销售 9.71亿元/+93.9%,占总收入 19.11%(+9.9pct)。 公司短期受益于婚庆需求集中释放下的行业景气度提升,中长期看,门店扩张、产品结构优化、线上时尚珠宝布局有望持续驱动高增长。

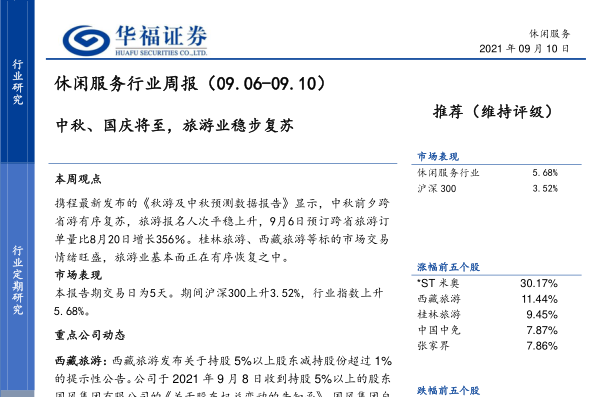

一周市场回顾: 休闲服务上涨 4.85%,上证综指上涨 1.93%,深证成指上涨 2.56%;涨幅前三: 全聚德(+7.05%)、中国中免(+6.40%)、 ST 云网(+5.84%) ;跌幅前三: 腾邦国际(-15.68%)、西藏旅游(-6.75%)、黄山旅游(-5.80%) 。

投资建议: 1.免税组合: 继续推荐中国中免; 2.餐饮旅游等线下消费反弹:推荐酒店板块锦江+首旅+华住;休闲景区宋城演艺,关注中青旅+天目湖;餐饮板块九毛九+海底捞+呷哺呷哺+百胜中国等; 3.就业服务业:继续推荐中公+科锐+人瑞,关注强生控股。 4.珠宝行业:推荐 4 月金股周大生。

风险提示: 疫情影响超预期,市内免税店政策及开设不及预期、计算假设不及预期、景区客流不及预期,酒店入住率不及预期等

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载