下游消费回暖,供给端产能利用率维持高水位

文件列表(压缩包大小 1.38M)

免费

概述

2021年12月16日发布

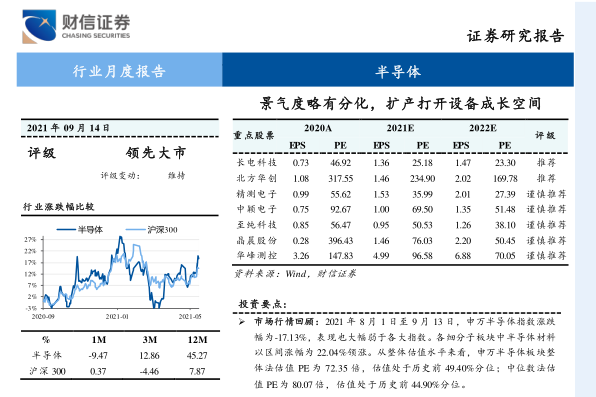

市场行情回顾:2021年11月1日至12月11日,申万半导体指数涨跌幅为8.56%,表现优于各大指数。各细分子板块中光学元件以区间涨幅为25.16%领涨。从整体估值水平来看,申万半导体板块整体法估值PE为69.72倍,估值处于历史后44.50%分位;中位数法估值PE为79.70倍,估值处于历史前45.30%分位。

需求端:消费需求回暖,供应链紧缺程度缓解。从IC设计公司月度营收以及第三方数据跟踪来看,三季度手机终端需求回暖明显,安卓系的联发科与晶圆代工企业台积电环比取得双位数增长,潜在反映供应链紧缺程度逐步缓解,下游拉货动能较强。服务器2022年环比增速有望改善。BMC服务商信骅月度营收数据环比下滑,体现今年云计算厂商资本开支进入收官阶段。展望明年,海外云厂商对资本投入展望积极,Facebook(META)预期2022年达到290-340亿美元,Amazon与Google预期将保持稳定增长,AI、无人应用以及部分新技术的前置性投入将驱动底层硬件设备增长。

供给端:产能利用率维持高水位,2022上半年产能开出有限。晶圆代工端产能维持高水平运转,主要代工厂产能利用率接近或超过100%,并相继取消折扣并提高晶圆报价,其中台积电Q3法说会预估自身供应紧缺延续至2022年,联电/力积电/世界先进等表示至少在明年上半年依然有涨价动力。展望2022年各主要晶圆代工厂产能释放情况,海外联电、力积电和世界先进2022H1产能扩张幅度大致在1万片左右,幅度在7%-10%之间,预计半导体至少在明年上半年之前紧缺,大规模在产能则需要等到2023年。封测方面,具有先进封装能力的日月光成长能力明显优于其余封测厂商,随着具有地域产能优势的东南亚地区疫情逐步得到控制,封测端竞争趋激烈,景气度存在下滑趋势。

设备端:半导体设备企业将持续受益于资本开支的超级周期。以台积电为代表,代工厂相继上修资本开支,在资本开支与设备供应约束下,先进制程处于寡头垄断的态势,其余晶圆代工厂将支出重点开向成熟制程,8寸晶圆扩产又以国内为主,北美半导体设备出货额与日本半导体设备出货额于延续高增长,但环比增速存在边际放缓。展望未来三年,国内规划的大规模扩产将给国内半导体设备厂商带来机遇,根据测算,在仅考虑本土大陆企业扩产的情况下,2021年我国8英寸产能新增12万片/月,并预计2022年后新增39.1万片/月;2021年我国国内新增12英寸产能16万片/月,并预计2022年后新增产能100.3万片/月。仅统计的数据显示,整个十四五期间合计建设8英寸产能占过去总装机量的43.68%,合计12英寸产能占过去总装机量的112.91%。从各家公司的产能规划情况来看,2022年后国内将进入密集投片与量产阶段

投资建议:需求与产能的错配现象逐步得到改善,后续重点关注量增逻辑带来的投资机会。随着产能错配的现象逐步得到改善,下游产品需求出现分化,供应链缓解带动量价齐升和部分行业景气向下并存;另一方面,从跟踪的主要汽车芯片设计公司以及PC经销商库存水位来看,其库存较正常水平的差距正逐步缩窄,芯片紧缺对下游需求的压制有望进一步改善。我们维持行业“领先大市”评级。建议优先关注“国产替代”与“资本开支超级周期”叠加下的半导体设备厂商,同时建议关注产能约束释放,同时受益于下游客户对国内IC产品态度转变,从而有望市占率提升的IC设计公司。

风险提示:贸易摩擦加剧,需求不及预期,国产替代放缓。

理工酷提示:

如果遇到文件不能下载或其他产品问题,请添加管理员微信:ligongku001,并备注:产品反馈

评论(0)

0/250

理工酷

理工酷

资源下载

资源下载